Si entiendes lo que significa el éxito para tu organización, entonces sabes que la efectividad en la toma de decisiones es vital para el futuro y el crecimiento empresarial, sin embargo, tomar decisiones se ha convertido en una responsabilidad compleja que demanda una visión clara de resultados, planeación, pero sobre todo, de amenazas y riesgos a las que se puede enfrentar tu empresa.

De acuerdo con Cosinte, institución especializada en gestión del riesgo en Colombia, el 15% de pérdidas o fracasos en las empresas de Latinoamérica, se debe a la falta de Análisis y Gestión de Riesgos Empresariales.

Y eso toma más sentido cuando pensamos en los cambios tecnológicos, económicos y laborales que han surgido en los últimos años, y que parecen aumentar la cantidad de Riesgos Empresariales que deben ser analizados y gestionados para el desarrollo de una empresa, demandando constante actualización, formación y capacitación para los colaboradores y directores.

Por lo que es importante preguntarnos, ¿cuáles son esos riesgos que hoy en día pueden llegar a amenazar a tu empresa? ¿Cómo evaluarlos? ¿Qué áreas deben estar involucradas en el tema? Y lo más importante, ¿Cómo gestionarlos o mitigarlos?

Si eres un gestor o gerente de Riesgos, aquí encontrarás las herramientas adecuadas para simplificar tu trabajo y optimizar tu tiempo; en cambio si eres un Consejero o Empresario, toda esta información te ayudará a entender a profundidad lo más importante de la Gestión de Riesgo Empresarial.

Esto es lo que necesitas saber para continuar mejorando la toma de decisiones en tu empresa.

A lo largo de este artículo, te ayudaremos a identificar los riesgos más comunes de la actualidad y aquellos que podrían ser parte de tu sector, también identificarás las áreas responsables que se deben encargar del tema en tu empresa: Comité de Riesgos y Compliance; y una serie de herramientas que te permitirán realizar una gestión de riesgos empresariales, acorde a la actividad empresarial de tu organización.

Sin embargo, comencemos con lo más básico para comprender del todo a qué nos referimos exactamente cuando hablamos de riesgo empresarial y gestión de riesgos empresariales.

¿Qué es el Riesgo Empresarial?

El Riesgo Empresarial refiere a estrategias o acciones que pueden provocar efectos negativos dentro de una empresa, e incluso, provocar pérdidas. En el marco empresarial, un riesgo puede derivarse de la incertidumbre o falta de planeación que puede surgir de algún objetivo o proyecto.

Sus características más comunes es que están asociados con toda actividad empresarial, son complejos y no siempre pueden tener una solución inmediata. Además, su impacto puede ser significativo y, sobre todo, pueden llegar a obstaculizar, dificultar y postergar procesos y/o resultados, además de traer pérdidas financieras, legales, operativas y reputacionales a la organización.

Un claro ejemplo de un riesgo empresarial –y que veremos a continuación en el siguiente apartado de “Tipos de Riesgos Empresariales”- es el riesgo reputacional o de marca, que en los últimos años ha tomado relevancia, pues los consumidores se involucran cada vez más en las responsabilidades sociales y ambientales que las empresas o marcas difunden y la falta de acciones ante estos ámbitos pueden comunicar un mensaje erróneo, provocando que esto influya en las decisiones de consumo de tus clientes.

Por eso, es importante conocer los tipos de riesgos que podrían darse en tu empresa y analizar lo que actualmente se está haciendo para la prevención o buena planeación interna en cada caso.

Tipos de Riesgos Empresariales

Riesgos externos e internos

Considerando los riesgos externos o internos, estos se pueden clasificar de la siguiente manera:

- Riesgo sistémico: En relación con el sistema económico en conjunto, es decir, el mercado de acuerdo con la actividad empresarial. Un claro ejemplo de riesgo sistémico podría ser una crisis económica del país en el que se esté desarrollando la compañía.

- Riesgo no sistémico: Por otra parte, nos encontramos con los riesgos internos o denominado No Sistémico, el cual se caracteriza por la gestión interna en la organización. Y aquí un claro ejemplo podría ser una mala inversión o un manejo financiero erróneo.

Considerando parte de riesgos externos o sistémicos, podemos encontrar:

Riesgo Financiero

Como su nombre lo describe, consiste en algún tipo de riesgo relacionado con la gestión financiera de la empresa. Se divide en: Riesgo de Mercado, Riesgo de Liquidez, Riesgo de Crédito y Riesgo Operacional.

Riesgo Político

Este riesgo se relaciona al entorno o cambios políticos del país en el que la empresa se desarrolle. Puede involucrar cambios o medidas por parte de las autoridades, tales como alza de impuestos o inclusive guerras.

Riesgo Legal

Fuertemente correlacionado con los riesgos políticos, pues refiere a un marco normativo en el cual opere la empresa. Pueden surgir en cuanto a normas de comercialización y tributación de productos, por ejemplo.

Riesgo Ambiental

Este tipo de riesgo refiere a situaciones ambientales que delimiten el crecimiento o desarrollo de la empresa. Un claro ejemplo fue la pandemia. En este caso fuimos testigos de una situación cuya naturaleza difícilmente puede ser controlada, pero, sobre todo, que muchas empresas pasaron por alto un riesgo mundial de salud que provocaría pérdidas a tal magnitud que ha transformado incluso la modalidad laboral de forma presencial a home office.

En este tipo de riesgo, también es importante considerar la situación actual del cambio climático, pues de acuerdo con Danielle Fugere, presidenta y consejera de la Fundación As You Sow, los cambios climáticos costarían hasta 100 billones de dólares para las empresas en caso de no tomar acción; por lo que la transición de las empresas a operaciones sostenibles pronto será una necesidad fundamental.

Riesgo Reputacional

Cualquier tipo de empresa está expuesta al riesgo reputacional, el tipo de riesgo con el que a través de redes sociales y el aumento de interés y responsabilidad por parte de los consumidores, es que hoy en día se coloca como el más común para las compañías, provocando caídas significantes en ventas.

Este tipo de riesgo consiste en cualquier tipo de daño, ya sea social, político, legal o económico, que dañe directamente la reputación de la empresa, provocando que los consumidores pierdan confianza en la empresa o marca.

Aunque parezcan ser riesgos fáciles de predecir, la realidad es que hasta un pequeño error puede originar un problema a escala empresarial. Por lo que no debemos subestimar su posibilidad. Afortunadamente, existen herramientas y diversas estrategias para prevenir, solucionar o mitigar los riesgos empresariales que te contaremos a continuación.

La Gestión de Riesgo Empresarial, el punto de partida

Claro que, para conocer las herramientas o estrategias de manejo de riesgo empresarial, antes es importante entender la materia que se encarga de estudiar y fundamentar el análisis de amenazas o peligros: la Gestión de Riesgo Empresarial.

También conocida como GRE es el estudio, análisis y práctica de identificar, prevenir, controlar y vigilar las consecuencias de eventos empresariales. Con eventos, nos referimos a cualquier decisión, estrategia o plan de acción implementado o por implementar dentro de una organización.

La GRE, es una manera de cuantificar y evaluar la eficacia de control interno realizada por auditores internos; involucra un proceso encabezado por el Consejo de Administración o Junta Directiva, la administración directiva, gerencias, entre otros puestos que lideran las acciones principales de una empresa.

La GRE se considera como un elemento fundamental e importante beneficio del Gobierno Corporativo de una empresa. Pues se trata de una manera de implementar orden y un gobierno adecuado para garantizar resultados desde diferentes escalas: directivas, administrativas y operativas.

Este sistema de control es aplicable para todas las áreas que involucran a una empresa, por eso es también un análisis que demanda mucha atención y planeación de quienes se encargan de trazarlo –usualmente el responsable será el comité de riesgos, con el apoyo directo del departamento de cumplimiento.

Es importante mencionar que la Gestión de Riesgo Empresarial puede traer grandes beneficios para todo tipo de empresas sin importar su tamaño o sector.

Pues como dice José Luis Plana, Head Commercial Risk de Aon para América Latina, haciendo referencia sobre la situación actual del tejido empresarial en Latinoamérica: “El mundo es cada vez más volátil y la importancia de una mejor toma de decisiones nunca ha sido mayor”.

Por eso es importante comprender la importancia y los beneficios que la Gestión de Riesgo Empresarial trae consigo al ser implementada en una organización.

¿Por qué es importante la Gestión de Riesgos Empresariales?

Solo se puede gestionar lo que conoces, es decir, la información está a nuestro favor cuando necesitamos comprender cada situación. Así, el conocimiento completo de una situación nos permitirá potencializar la herramienta que nutrirá los procesos internos y la planeación de estrategias en tu empresa.

Uno de los errores más comunes al momento de considerar los riesgos empresariales en el aspecto general de la organización, es creer que esta gestión solo debe enfocarse en aquellas áreas externas o más “productivas”. Un claro ejemplo es el área de ventas, que al tratarse del equipo cuyo principal objetivo es generar ganancias directas para la empresa, se suele pensar que los riesgos más importantes y urgentes solo deben de enfocarse en esta área. Sin embargo, sería como si un arquitecto solo enfocara su atención en la fachada de un edificio, claro que será la fachada la primera característica en la que el comprador se fijará, sin embargo, no es la única importante.

Imagina que cada área de tu empresa juega un papel importante en la estructura de todo un edificio, cada pilar es fundamental para sostenerlo. Por ello, uno de los principales puntos a tomar en cuenta es eso, que la Gestión de Riesgo Empresarial debe estar presente en cada pilar que integra tu edificio, es decir, cada área que integra tu organización.

La importancia de la GRE se encuentra, además, en los beneficios que ofrece, pues no es su objetivo principal – el de prevenir y disminuir riesgos – el único motivo por el cual adoptar esta metodología que puede garantizar el bienestar de tu organización.

Beneficios de la Gestión de Riesgo Empresarial

Implementar una adecuada Gestión de Riesgos puede traer importantes beneficios como:

- Reducción de Costos, además de evitar pérdidas que pongan en riesgo la continuidad del negocio;

- Brindar seguridad al talento y a clientes, esto en consecuencia provocará un aumento de satisfacción de clientes y colaboradores, además de permanencia y lealtad;

- Incremento de productividad. Al implementar la GRE, las organizaciones inician un camino hacia la adaptación constante de modelos tecnológicos de trabajo que simplifican y aumentan resultados;

- Alcance de objetivos organizacionales;

- Disminución de siniestros o pérdidas inesperadas y no planificadas;

- Cumplimientos regulatorios;

Cabe mencionar que al implementar una GRE en tu compañía, también posibilita y facilita la gestión en otros aspectos e iniciativas como la optimización y digitalización de procesos, fortalecimiento de cultura de control y la gestión de reportes a la alta dirección, es decir, aumenta y facilita transparencia para el mejoramiento de procesos e identificación de errores para su rápida corrección. Es por eso que la Junta Directiva o Consejo de Administración debe estar involucrado en el desarrollo y ejecución.

“Un riesgo que en la actualidad no es un foco rojo se podría convertir en uno en cuestión de días o incluso horas, debido a las variaciones económicas, ambientales, geopolíticas, sociales, regulatorias, tecnológicas o incluso sanitarias como en el panorama actual”, asegura Jesús Luna, socio Líder de Asesoría en Auditoría Interna y Gestión de Riesgo Empresarial de KPMG.

Considerando esto, aunque Latinoamérica parece pintar un panorama difícil para las empresas, las estadísticas señalan que aún son muchas las compañías, las que no han adoptado una Gestión de Riesgo Empresarial. ¿Tu empresa es una de ellas?

Conoce a continuación la situación actual de las empresas de Latam con respecto a los riesgos a nivel internacional, ¿podría esto afectar la relación o interés por parte de los inversionistas?

Riesgos Empresariales y la GRE en Latinoamérica

De acuerdo con el Estudio de Gestión de Riesgos en Latinoamérica en 2022 realizado por Pirani, institución tecnológica de Gestión de Riesgos, solo el 43% de las empresas encuestadas consideran importante contar con un área dedicada al cumplimiento, seguimiento y análisis de Gestión de Riesgos.

Mientras que el 41,7% considera que, aunque es un área relevante, no todos los colaboradores comprenden la función de un área dedicada a la gestión y análisis de riesgos, por lo que podría dar lugar a que muchos datos e informes no sean reportados con su debida correspondencia.

Por otro lado, el 13% de las empresas considera que contar con un área dedicada a esta materia no es tan importante y confiesan no entender su función del todo.

Aunque hoy en día, -sobre todo después de la crisis sanitaria-, muchas empresas parecen empezar a prestar atención en este ámbito, continua siendo un porcentaje alto el que señala que aún debemos dedicar tiempo, esfuerzo y atención en difundir y concientizar a los colaboradores en cuanto a la cultura en gestión de riesgos, pues se requiere de la participación de cada área para el cumplimiento de objetivos en esta materia.

Sobre todo, considerando que actualmente las empresas de Latinoamérica enfrentan diversos riesgos que, en caso de no ser contemplados, podría afectar directamente sus resultados.

Los principales riesgos identificados en Latinoamérica abarcan numerosos aspectos tanto económicos como políticos, pues no debemos olvidar que actualmente estamos viviendo transiciones relevantes que podrían cambiar el rumbo para el mundo empresarial en cada país.

Por lo tanto, estos son los riesgos para los que toda empresa en Latinoamérica necesita estar preparada en la actualidad:

- Cambios regulatorios y cumplimientos normativos;

- Continuidad de negocio, considerando que el 70% de las Pymes en Latinoamérica trata de empresas familiares que no han implementado un Gobierno Corporativo que facilite el plan de transición, expansión y desarrollo en sus empresas.

- Ciberseguridad: durante el 2021, se vio un incremento del 4% en ciberataques a las empresas de acuerdo con el índice de Inteligencia de Amenazas X- Force de IBM Security. Brasil, México y Perú, fueron los países con mayor aumento de ciberataques en la región.

- Fraude y delitos financieros; la integración de Compliance, Transparencia y Políticas anticorrupción son algunas de las medidas que las empresas están implementando para enfrentarse a este riesgo;

- Riesgos de terceros;

- Incertidumbre macroeconómica y geopolítica;

- Digitalización y tecnologías emergentes;

- Reputación y relación con stakeholders;

- Gestión de talento, es importante considerar que conforme las necesidades de la sociedad se van transformando, también debemos prestar atención a las necesidades de nuestros colaboradores para asegurar permanencia, productividad y un bajo índice de rotación de personal. Iniciativas de Responsabilidad Social, cada vez cobran mayor importancia en la toma de decisión de los talentos.

- Cambio Climático y Sostenibilidad, por último, pero no el menos importante. Según el informe del Banco Mundial, LatAm y el Caribe ha perdido un 1,7% de su PIB anual como consecuencia de desastres naturales relacionados a los cambios climáticos. Por lo que hoy en día, especialistas señalan que las empresas deben identificar con urgencia los riesgos que el cambio climático podría provocar en sus organizaciones, invitando al sector empresarial a la transición sostenible.

Puedes informarte más sobre el tema en nuestro artículo “¿Qué es ESG y porqué es tendencia en las empresas?”

Ahora, es importante considerar cuáles son las herramientas que pueden beneficiar y facilitar la Gestión de Riesgo Empresarial.

Aquí te compartimos las prácticas más conocidas y utilizadas por las grandes empresas.

Métodos y herramientas de Gestión de Riesgo Empresarial

Finalmente hemos llegado al momento de conocer las herramientas o prácticas que te ayudarán a identificar los riesgos que pueden afectar tu empresa. Recuerda que es importante analizar cuál es la herramienta que mejor se ajustará a tus procesos internos o a los riesgos actuales a los que ahora se enfrenta tu sector.

En caso de que ya cuentes con un área enfocada en esta materia o seas la persona encargada de esa área, es muy probable que a continuación encuentres estrategias que pueden servir como aliadas en la simplificación de evaluación y mitigación de riesgos.

Por otra parte, también es posible que encuentres alguna herramienta que ya hayas conocido o manejado anteriormente, si es el caso, te recomendamos preguntarte si empleaste alguna de estas herramientas en tu empresa en un periodo mínimo de 3 años atrás y si la respuesta a eso también es sí entonces solo te diré una palabra: ¡Actualización!

El haber realizado el análisis hace 3 años, seguro fue muy útil para los problemas a los que nos hemos enfrentado a lo largo de ese periodo, pero la GRE requiere una constante actualización. Así que nuestro consejo es que continues la lectura para identificar si alguna de las herramientas será más útil ahora de acuerdo con la situación actual de tu empresa.

¡Descúbrelos a continuación!

Análisis Preliminar de Riesgos

Este método fue una de las primeras tácticas utilizadas en las empresas para simplificar aquellos análisis complejos, usando las experiencias previas como un elemento importante para el mejoramiento de procesos.

Este es utilizado en la fase de desarrollo de implementación o instalación de estrategias o proyectos. Abreviado como APR, se encarga de realizar un análisis cualitativo para concluir a una revisión inicial del tema o proyecto.

Para ello, es importante contar con toda la información detallada.

La información se distribuirá de la siguiente manera:

- Análisis detallado. En donde se deben describir los acontecimientos sin excluir pasos básicos previos;

- Reconocimiento de los peligros que se han dado anteriormente en los procesos. Aquí es importante mencionar cada detalle sin excluir ninguna etapa, incluso aquellas que parezcan muy simples o básicas deben ser consideradas. En este apartado, deberán identificar los peligros que estén vinculados a alguna de las tareas o etapas realizadas;

- Estimación del peligro. Este apartado se enfoca en cuantificar y calificar el peligro que podría impactar a las personas, equipos o medio ambiente;

- Desarrollar e implementar las Medidas de Control. Como el título lo menciona, aquí se identificarán y analizarán las medidas o estrategias que ayudarán a controlar o mitigar los riesgos o peligros identificados anteriormente;

- Constituir responsabilidades. Aquí se identificarán a las personas responsables de cada área involucrada en la supervisión y asesoramiento de riesgos;

- Aceptación del Documento. Finalmente, en esta etapa se debe aprobar el plan, análisis y los métodos considerados para cada riesgo.

Método FODA

Uno de los métodos más conocidos y utilizados en diversos ámbitos, pues no solo se utiliza para Gestión Empresarial, es comúnmente utilizado también en área de Marketing.

Esta herramienta resulta muy útil al considerar los elementos globales que envuelven cada proyecto, incluyendo aspectos externos como la publicidad y canales de comunicación.

El método FODA se integra de 4 elementos: Amenazas, Fortalezas, Debilidades y Oportunidades.

En la sección de fortalezas, debemos identificar las iniciativas o procesos que funcionan bien y que inclusive podrían compararse con la competencia externa. Puedes hacer las siguientes preguntas para identificar fácilmente esas fortalezas:

¿Qué es lo que hacemos bien?

- ¿Qué hace que nuestra empresa sea especial?

- ¿Qué es lo que le gusta de nuestra organización a la audiencia objetivo?

El siguiente paso ahora consiste en identificar las Debilidades internas que no funcionan como es debido. Esto también ayudará a que identifiques con mayor facilidad las mejorías que deberán realizar para obtener los resultados esperados.

En este apartado podrás guiarte de algunas preguntas como:

- ¿Qué iniciativas no funcionan bien y por qué?

- ¿Qué se podría mejorar?

- ¿Qué recursos podrían favorecer el rendimiento?

Una vez identificadas las Fortalezas y Debilidades, es momento de analizar las oportunidades. Esto ayudará a mejorar tu empresa en cuanto a la competencia. Aquí necesitamos identificar las oportunidades a mejorar. Por ejemplo, “mejorar las estrategias de comunicación interna”, podría ser una oportunidad para una empresa alta tasa de rotación de personal.

Para esta sección podrás guiarte con preguntas como:

- ¿Qué recursos podemos usar para mejorar las áreas en las que tenemos debilidades?

- ¿Hay brechas de mercado en nuestros servicios?

- ¿Cuáles son nuestras metas para este año?

Finalmente concluiremos la recopilación de información con las Amenazas, en donde intentaremos identificar los riesgos o peligros que podrían impactar negativamente o causar problemas en nuestro proyecto.

Las preguntas que pueden ayudarte son:

- ¿Qué cambios en el sector son preocupantes?

- ¿Qué nuevas tendencias del mercado se vislumbran?

¿En qué áreas nos supera la competencia?

Es importante mencionar que las preguntas sugeridas en cada criterio son un apoyo para definir un punto de partida que luego debe ser especificado a mayor detalle de acuerdo al proyecto empresarial analizado. Pues las respuestas a cada pregunta no son lo único que debes tomar en cuenta como parte del análisis.

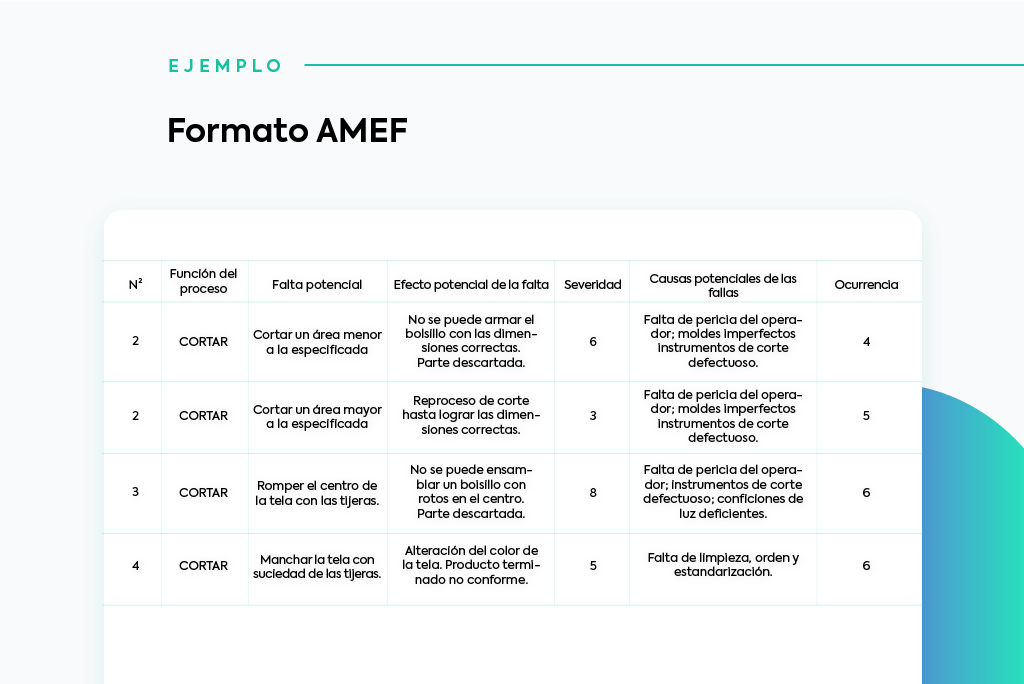

Método AMEF

Análisis del Modo y Efecto de Fallas (AMEF), consiste en un análisis para identificar, clasificar y eliminar anticipadamente las fallas de un proyecto empresarial.

Este puede ser utilizado como herramienta predictiva para detectar fallas en el diseño de un nuevo producto o servicio, procesos de producción y sistemas tecnológicos, identificando probabilidades de defectos o riesgos en cuanto al funcionamiento.

Sus principales ventajas se enfocan que en nos permite conocer el producto, proceso o sistema a profundizar y evaluar el nivel de gravedad de cada riesgo relacionado, además de identificar las posibles fallas e identificar los indicadores que ayuden a minimizar los riesgos.

¿Cómo se implementa el AMEF?

Este se dividirá por etapas:

- Diseño (de producto, servicio o procesos);

- Mantenimiento preventivo o programas de mantenimiento a implementar;

- Etapa de documentación de procesos y productos;

- Etapa de recopilación de información;

- Finalmente concluir en el llenado del formato o plantilla.

Como observarás en la imagen a continuación, los datos que necesitas para el llenado es la Función del Proceso, Falla Potencial, Efecto Potencial de la Falla (Consecuencia), Severidad (Nivel de impacto o gravedad), Causas Potenciales de la Falla y Ocurrencia.

Árbol de decisiones

Este diagrama puede ser utilizado también para el análisis de decisiones complejas, aunque también resulta ser una herramienta bastante útil para la identificación de riesgos, pues nos permite conocer los posibles resultados de una serie de decisiones relacionadas, comparando los posibles resultados.

Comienza con una problemática central que luego se irá ramificando de acuerdo a las posibilidades, que a su vez se ramifica en los posibles resultados. Al integrarse por estos elementos, nos facilita y plantea las perspectivas desde diferentes acciones, cuantificando los resultados que debemos esperar.

A continuación, encontrarás un ejemplo de cómo se estructura un árbol de decisiones.

Matriz de Riesgos

Este tipo de matriz es una herramienta que permite visualizar posibles riesgos con anticipación, para ayudar a los profesionales de la materia o la Junta Directiva (Consejo de Administración) en la toma de decisiones por medio de la priorización basada en el nivel de cada riesgo. En pocas palabras, esta es una herramienta que permite -de manera fácil y rápida- a determinar el tamaño de un riesgo y entender si puede o no, ser controlado.

La matriz de riesgo trabaja con dos informaciones centrales: El impacto de riesgo y su probabilidad. Estos dos pilares, cuando son entrelazados, presentan una escala de prioridad de manera que tendrás una visión bastante clara de cuáles riesgos requieren de una acción inmediata (Tienen mayor probabilidad y presentan una gravedad mayor) y cuáles riesgos pueden ser tratados sin tanta urgencia (Tienen menos probabilidad de ocurrir y no representan un impacto significativo).

La matriz de riesgo puede ser presentada en formatos variados, en este material, utilizaremos una matriz 5×5. Esto significa que se presenta 5 niveles diferentes de probabilidad e impacto.

Y porque sabemos lo importante que es la identificación de Riesgos Empresariales, en Atlas Governance, expertos en el tema crearon el contenido que te ayudará a trazar tu Matriz de Riesgos. Solo necesitas hacer clic en la imagen para descargar el Manual y Modelo de Matriz de Riesgo para Juntas Directivas y Comités.

Para determinar cuál herramienta será de mayor utilidad para el análisis de tu empresa, considera los procesos internos y la situación actual, también recuerda que puedes hacer uso de dos herramientas para complementar la información y no dejar fuera algún detalle importante.

Ahora bien, a lo largo de la lectura hemos comprendido la importancia de identificar los riesgos y algunas opciones que podrían servir para solucionar o mitigar los posibles peligros o impactos negativos, sin embargo, es importante entender la relación que existe entre el Gobierno Corporativo y la Gestión de Riesgo Empresarial.

¿Cómo es que el Gobierno Corporativo garantiza la transparencia y la disminución de riesgos? ¿Cómo facilita y posibilita la identificación de riesgos y errores de manera interna y externa en una empresa?

A continuación, podremos conocer las respuestas:

El Gobierno Corporativo y la Gestión de Riesgo Empresarial

Como bien sabemos, el Gobierno Corporativo es un conjunto de prácticas reguladas para facilitar la organización de una empresa, estas prácticas se enfocan en mejorar el involucramiento, la transparencia y la comunicación desde donde se dirige la compañía: conocido en Colombia como la Junta Directiva, o conocido en México como Consejo de Administración.

Si el concepto de Gobierno Corporativo resulta nuevo para ti, puedes consultar nuestro artículo “Gobierno Corporativo: Lo que todo empresario debe saber”.

Uno de los principales principios y beneficios de implementar el Gobierno Corporativo en tu compañía, es que te permitirá tener una visión transparente en cuanto a los riesgos a los que podría estar expuestos la organización, pero ¿cómo funciona esta relación entre la GRE y el Gobierno Corporativo?

Un Gobierno Corporativo se divide en tres órganos: Accionistas, Comités y la Junta Directiva o Consejo de Administración, que es el máximo órgano.

Este, debe integrarse por miembros con conocimientos relevantes, respetando una independencia y autonomía en cuanto a decisiones estratégicas, cumplir con cierta experiencia en la industria o sector y la diversidad de perspectivas para generar desafíos, discusiones y toma de decisiones objetivas de manera efectiva.

Será el Consejo de Administración o Junta Directiva, el órgano encargado de gestionar un programa en la materia de Gestión de Riesgos, el cual será analizado y complementado por el comité de compliance o comité de riesgos e implementado por la Alta Dirección, quienes deben considerar los objetivos a corto, mediano y largo plazo para evaluar las amenazas internas o externas que podrían impedir el logro de metas.

La gestión de riesgos empresariales se verá facilitada gracias al sistema de Control Interno implementado por el máximo órgano de Gobierno Corporativo. Esto no significa que no podrás implementar una GRE en tu empresa en caso de no contar con un Gobierno Corporativo estructurado, pero es importante entender que el contar con un Gobierno Corporativo simplificaría la implementación de controles internos en tu compañía y a su vez, la implementación de la Gestión de Riesgo Empresarial.

Un Gobierno Corporativo fundamenta la distribución de decisiones con la finalidad de contar con conclusiones basadas desde diferentes perspectivas. El Control Interno es un claro ejemplo de esto, pues las estrategias y políticas definidas deben ser aprobadas por el máximo órgano y considerar las recomendaciones del Comité de Auditoría y Comité de Riesgos.

La Junta Directiva también se va a encargar de garantizar la independencia de estos comités para el correcto seguimiento de los procesos y políticas establecidas. Además de ser el órgano responsable de tener conocimiento y dar seguimiento a los informes realizados en estos temas.

Las responsabilidades y compromisos directos de la Junta Directiva con la Gestión de Riesgos Empresariales son:

- Establecer y aprobar las Políticas de Riesgo y el Manual de Riesgo Operativo;

- Dar seguimiento al cumplimiento de esta política y manual, así como en sus respectivas actualizaciones;

- Establecer las medidas relativas al perfil de riesgo operativo;

- Involucrase en la evaluación periódica del comité de riesgos;

- Proveer los recursos necesarios para implementar y mantener en funcionamiento, de forma efectiva y eficiente la Gestión de Riesgos Empresarial.

Todo esto deberá ser cumplido para posibilitar el funcionamiento y la eficacia de la GRE, por lo que es importante que, quienes integran tu Gobierno Corporativo se pregunten:

- ¿Cómo será la medición de efectividad de la GRE?

- ¿Cómo se generarán los reportes y cómo serán divididas las clasificaciones de riesgos? ¿Por áreas?

- ¿C�ómo se realizará el monitoreo de cumplimiento de objetivos?

- ¿De qué manera se apoyará al desarrollo de estándares internacionales?

Ahora bien, tu siguiente duda quizás sea sobre el desarrollo del o de los comités necesarios para asegurar el cumplimiento y la eficacia de la GRE, para ello, es importante mencionar que los miembros de la Junta Directiva son quienes realizarán la selección de los consejeros o directores que integrarán cada comité, con la finalidad de encontrar a los profesionales adecuados en cada materia y tema, con experiencia y suficientes conocimientos para cumplir con la toma de decisiones necesaria para el beneficio de la compañía.

Sin embargo, a continuación, descubriremos cómo se integran estos comités y, sobre todo, lo que necesitan saber para asegurar su función y compromiso.

Comité de Riesgos y la GRE

Contar con un área dedicada a la identificación de riesgos puede marcar una gran diferencia en los resultados y el bienestar de tu compañía. Es por ello que el comité de riesgos es considerado como uno de los principales para el buen funcionamiento de tu empresa y como una de las buenas prácticas de Gobierno Corporativo.

Este órgano se encarga de estudiar, identificar y analizar las amenazas internas y externas con la finalidad de diseñar un sistema de prevención y respuestas para todas las áreas de una empresa.

Este, usualmente se integra por tres o cuatro miembros:

Un gerente de riesgos, quien se encarga de salvaguardar el patrimonio de la empresa, poniendo en marcha los acuerdos del Comité de Riesgos, este cargo además, facilita la comunicación entre las áreas administrativas y el comité.

El comité también puede integrarse por un representante de finanzas y uno de auditoría interna, con la finalidad de contar con las opiniones y las decisiones adecuadas para el análisis completo de riesgos.

También es importante considerar la participación de miembros independientes, que bien, podrían nutrir desde la perspectiva de otras áreas o materias.

Las principales funciones de este comité se pueden resumir en:

- El desarrollo de planes de contingencia, desde el cómo prevenir alguna de las amenazas identificadas, hasta el procedimiento de respuesta en caso de que se presente alguna amenaza;

- Fomentar, reforzar y difundir la cultura de prevención de riesgos en toda la compañía;

- Tomar a consideración la información de todas las áreas que integran a la organización.

- Definir límites de tolerancia para prevenir escenarios de alto riesgo;

- Dar seguimiento y cumplir con la frecuente revisión de estos límites establecidos, con la finalidad de mantener actualizado el desarrollo y los planes de contingencia-;

- Supervisar las acciones de prevención y el cumplimiento de sus objetivos, es decir, se encargará de evaluar que las respectivas áreas o departamentos estén cumpliendo con las normativas o acciones necesarias con la finalidad de prevenir o evitar un riesgo;

- Asegurarse que sea cumplido el plan de contingencia en caso de que se presente alguna amenaza y dar la asesoría o acompañamiento adecuado a las áreas para mitigar, solucionar o eliminar dicho riesgo;

- Procurar que la visión, la misión y os objetivos estratégicos de la compañía sean afines a las medidas dispuestas para mitigar contingencias;

- Cumplir con los informes correspondientes que deben ser reportados con la Junta Directiva o Consejo de Administración;

- Determinar los riesgos que puede asumir cada área de la empresa.

Ahora sabemos que el trabajo de cada área o comité no son acciones aisladas, requiere de la participación e involucramiento de otras áreas expertas que puedan nutrir la información o planes desarrollados. En este caso, el departamento de Cumplimiento o Compliance y el Comité de auditoría representará un papel importante en el tema.

Cumplimiento o Compliance en la Gestión de Riesgo Empresarial

Existe una estrecha relación entre Compliance y la GRE. En algunas empresas, el área de cumplimiento o Compliance y el comité de riesgos pueden ser áreas separadas, principalmente cuando el Comité de riesgo está integrado por diversas áreas del negocio.

Sin embargo, desde el área de Compliance también debe existir atención en el manejo de riesgos de la empresa y conocimiento general en cuanto a las herramientas de prevención y mitigación

Pues la principal función y objetivo de esta área se enfoca en el cumplimiento normativo interno. En cuanto a sus compromisos enfocados en la Gestión de Riesgo Empresarial, se encargará de verificar todo el proceso preventivo de manera minuciosa: es decir, desde la verificación de listas de tareas operativas hasta el cumplimiento general del plan de riesgos.

El departamento de Compliance, está liderado por el oficial de cumplimiento, quien usualmente se caracteriza por ser un profesional con conocimientos especializados en diversas áreas para asegurar el cumplimiento de las normas internas y externas de la empresa.

Por ello, esta área también será un aliado para el cumplimiento de la GRE.

Comité de auditoría en la Gestión de Riesgo Empresarial

Aunque bien, los auditores internos no serán los responsables o encargados de establecer un nivel de riesgos de acuerdo al área o situación, estarán bastante involucrados en el desarrollo de la GRE.

Pues serán los auditores internos quienes se encarguen de proporcionar aseguramiento y validez para el Consejo de Administración o Junta Directiva y la Alta Dirección, cumpliendo y asesorando en el análisis de riesgos establecidos para asegurar que estos serán o son manejados apropiadamente respetando, además, el sistema de control interno que rige en la compañía.

Las responsabilidades del comité de auditoría relacionadas con la GRE se resumen en:

- Proporcionar aseguramiento y eficacia en el diseño de procesos de GRE;

- Asegurar una evaluación correcta;

- Evaluar los procesos de gestión de riesgos;

- Evaluar los informes sobre el estado de los principales riesgos y controles, así como el informarlo a la Junta Directiva y proporcionar su debida asesoría;

- Cumplir con la revisión periódica de GRE;

- Participar y facilitar la identificación y evaluación de riesgos;

- Informar, comunicar y explicar cada proceso a las áreas correspondientes para una buena respuesta ante los riesgos;

- Mantener y defender el desarrollo de la GRE. De esta manera, cada área contribuye de manera importante en el cumplimiento y buena ejecución de la Gestión de Riesgo Empresarial en tu organización.

Ahora que conoces la importancia y los motivos para implementar una Gestión de Riesgo Empresarial en tu organización, ha llegado el momento de tomar acción y mejorar las prácticas y resultados que podrían cambiar el rumbo y acelerar el desarrollo de tu compañía.

Si toda esta información te ayudó, te invitamos a consultar los demás artículos de nuestro blog, en donde estamos seguros que encontrarás más consejos, estrategias y tendencias para continuar mejorando los resultados de tu organización en el sector empresarial de Latinoamérica.